La banque d’affaires Avolta Partners a publié, le 5 octobre 2023, son rapport annuel sur la valorisation des sociétés du secteur de la French Tech en matière de levées de fonds (Private Equity) et de cessions (M&A), les chiffres étant établis sur une période de 24 mois (comparaison 2023/2022 vs. 2022/2021).

Dans un contexte beaucoup moins favorable au financement que ces dernières années, plusieurs enseignements peuvent être tirés de ce rapport.

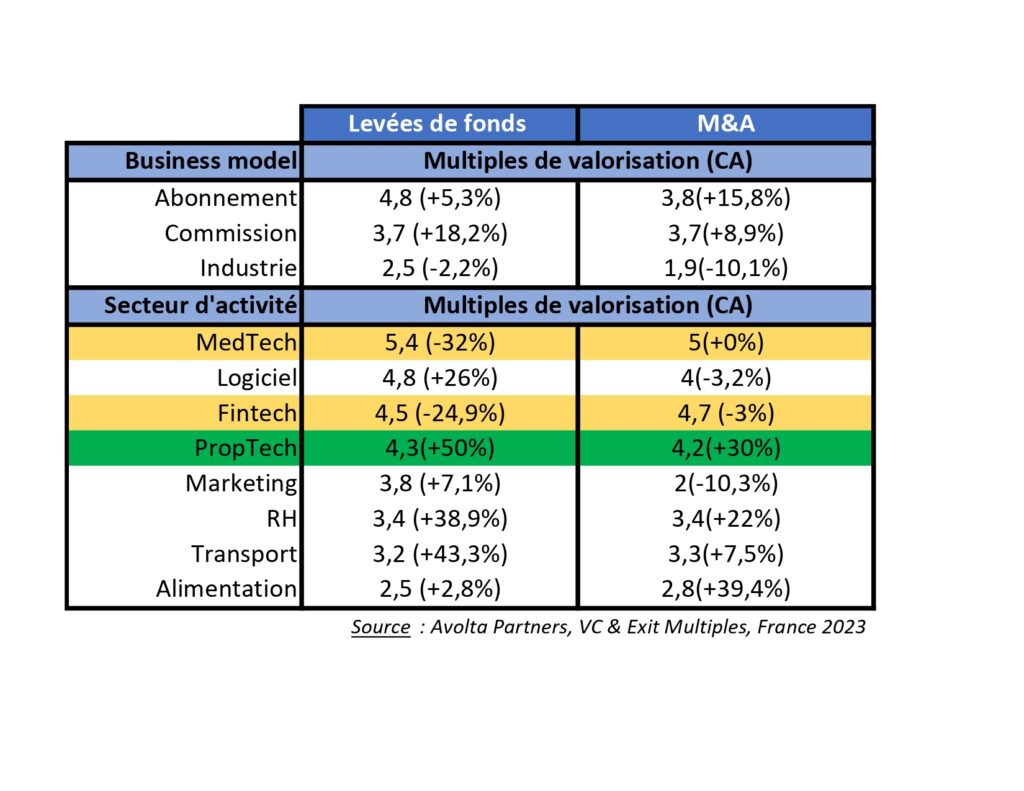

A titre préalable, il est rappelé que les multiples de valorisation des sociétés Tech sont déterminées non pas par référence à l’Ebitda, comme dans les autres secteurs, mais par rapport au chiffre d’affaires (CA).

Forte chute des valorisations des fintech et medtech

Alors que la dernière étude, réalisée en octobre 2022, traduisait une résistance insolente du capital-risque en France (croissance de 30% contre une baisse de près de 20% au UK 30% aux USA et en Allemagne), le dernier rapport révèle un ralentissement des montants levés par la French Tech en 2023 : un montant de 8,7Md€ est anticipé d’ici la fin de l’année, soit 40% de moins que le plus haut atteint en 2022.

Du côté des valorisations, on relève une disparité importante de leur évolution en fonction des secteurs.

Si certaines fintech sont encore survalorisées (jusqu’à 20 fois leur CA annuel), les valorisations dans ce secteur sont globalement en forte baisse, les multiples de valorisation en matière de levée de fonds s’établissant en valeur médiane à 4,5 fois le CA, soit une baisse de 25%. La baisse est toutefois moins marquée en matière de M&A (3% seulement), les valorisations étant désormais au même niveau qu’en matière de Private Equity, à 4,7 fois le CA.

Autre secteur particulièrement touché, le secteur des medtech, avec une baisse de valorisation de 32% sur un an s’agissant des tours de table, la valeur médiane s’établissant à 5,4 fois le CA, la valorisation se rapprochant là aussi de celle retenue en M&A (5 fois le CA, +0%).

Un recentrage vers les secteurs et business model connus

La plupart des autres secteurs voient à l’inverse leur valorisation augmenter, comme celui des logiciels (multiple de 4,8 en matière de levée de fonds, en hausse de 26% ; multiple de 4 en M&A, en légère baisse) et, surtout, celui des PropTech, porté par le segment de la rénovation énergétique (multiple de 4,5, en hausse de 50% en private equity ; 4,2 en M&A, en hausse de 30%).

D’une manière générale, le rapport montre un recentrage de l’environnement de financement vers les business model connus, qui rassurent les investisseurs : les business model fondés sur l’abonnement profitent toujours de meilleures valorisations que ceux fondés sur la commission ou l’industrie.

Des valorisations différentes en Private Equity et M&A

L’étude confirme enfin que les multiples sont globalement moins élevés lors d’une cession que pour une levée de fonds. Les acquéreurs « corporate » sont en effet moins enclins que les fonds d’investissement à accepter des valorisations très élevées, l’objectif recherché par ce type d’acteur (réaliser des synergies, infiltrer un nouveau marché ou secteur) étant différent de celui d’un fonds d’investissement (réaliser une sortie et une plus-value en quelques années).

Bien que généralement plus faibles en M&A, les valorisations des French Tech ne sont néanmoins pas très éloignées du Private Equity.